Crédit Impôt Recherche : tout ce qu'il faut retenir du CIR

Le Crédit d'Impôt Recherche (CIR) est le dispositif fiscal phare du gouvernement (art. L244 Quater B du CGI) pour aider les entreprises à développer leur activité de Recherche et Développement (R&D). Il permet aux entreprises innovantes de financer jusqu'à 30 % de leurs dépenses de R&D (remboursement ou réduction d'impôt sur les sociétés).

Quelles sont les entreprises éligibles au CIR ?

Toute entreprise exerçant une activité innovante en France et soumise à l'impôt sur les sociétés est susceptible de prétendre au Crédit Impôt Recherche. Cette mesure fiscale peut ainsi lui permettre d'obtenir un financement partiel de travaux de Recherche & Développement (R&D) jusqu'à 30 % des dépenses réalisées, sous forme de remboursement ou de réduction d'impôt. Pour y prétendre, l'entreprise doit alors qualifier ses dépenses et justifier la nature des travaux réalisés d'après la réglementation fiscale en vigueur. Les associations loi 1901 qui mènent une activité lucrative et sont imposées à l'Impôt sur les Sociétés entrent dans le champ d'application du Crédit Impôt Recherche, sous condition de respect des autres critères d'éligibilité.

Les activités de Recherche et Développement éligibles au CIR sont définies dans le Code général des impôts qui distingue 3 catégories de travaux :

- la recherche fondamentale,

- la recherche appliquée,

- et le développement expérimental.

L'éligibilité des projets de Recherche et Développement au Crédit d'Impôt Recherche repose sur la résolution de problématiques scientifiques constituant l'effort d'innovation de l'entreprise par rapport à l'état de l'art des techniques existantes.

Avec un budget global de plus de 7 milliards d'euros en 2024, de nombreuses entreprises de toutes tailles et de tous secteurs peuvent en bénéficier. Plus de 20 000 entreprises ont déclaré du CIR, dont une grande majorité étaient des PME.

La Loi de finances 2013 a introduit le Crédit d'Impôt Innovation pour les PME au sens communautaire. Depuis le 1er janvier 2013, ces PME peuvent bénéficier, en complément du CIR, d'un remboursement partiel de leurs dépenses d'innovation liées à la conception de prototypes ou d'installations pilotes de nouveaux produits. Le taux de remboursement des dépenses d'innovation est 30 % depuis le 1er janvier 2023, il s'élevait à 20% les années précédentes.

Quelles dépenses sont concernées par le CIR ?

Les dépenses réalisées dans le cadre de vos activités de Recherche & Développement peuvent être éligibles au Crédit d'Impôt Recherche. Les principales dépenses sont :

- Le montant des dépenses de personnel, au prorata du temps passé aux travaux de R&D qui représente en général 80% des dépenses retenues pour le calcul du CIR. Vous devez retenir les éléments suivants pour calculer le montant de votre CIR : les salaires, les avantages en nature, les primes et cotisations patronales obligatoires (sécurité sociale, assurance chômage, caisse de retraite complémentaire).

- Les dotations aux amortissements du matériel affectées au prorata du temps passé aux travaux de R&D, c'est-à-dire les biens, meubles ou immeubles, créées ou acquis à l'état neuf.

- Les frais de propriété intellectuelle, dépôt et maintenance de brevet peuvent être intégrés dans l'assiette de dépense du CIR dans la limite de 60 000 euros par an.

- Les dépenses de sous-traitance : tous les travaux que vous confiez à un prestataire externe peuvent être inclus dans l'assiette des dépenses pour le calcul de votre CIR. Pour cela, votre prestataire doit être agréé CIR par le ministère de l'Enseignement Supérieur et de la Recherche (MESR), permettant de s'assurer de son potentiel de R&D. Les dépenses de sous-traitance sont retenues dans la limite de trois fois le montant total des autres dépenses de R&D éligibles et dans la limite du plafond en place de 2 millions d'euros s'il y a un lien de dépendance entre s'il n'existe pas de lien de dépendance entre le donneur d'ordre et le prestataire. Le plafond est de 10 millions d'euros s'il n'y a aucun lien de dépendance.

- Les frais de veille technologique jusqu'à 60 000 euros par an.

- Les dépenses de normalisation peuvent être prises en compte dans l'assiette du CIR.

À noter : Les subventions publiques, qu'elles soient remboursables ou non, attribuées pour des opérations éligibles au CIR doivent être déduites de la base de calcul du crédit d'impôt. Corrélativment, le montant remboursé constitue une dépense de recherche éligible au crédit d'impôt pour l'année où le remboursement est effectué. De plus, les dépenses engagées pour des prestations de conseil visant à obtenir le CIR sont également à déduire de cette base.

Comment faire une demande de CIR ?

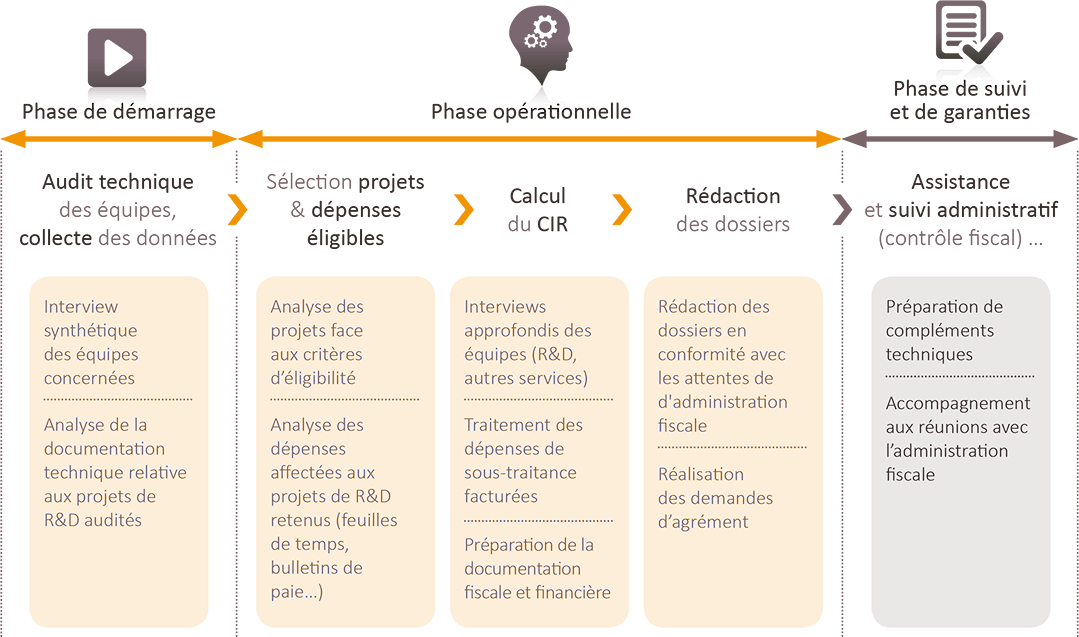

- 1ère étape : la phase de démarrage

La déclaration du Crédit d'Impôt Recherche se fait en 3 étapes chez Sogedev, avec une première phase d'audit technique des équipes et de collecte de données. Nos experts interrogent les équipes techniques concernées et analysent la documentation technique relative aux projets de R&D audités. - 2ème étape : la phase opérationnelle

Après l'audit, nos experts évaluent les projets selon les critères d'éligibilité du dispositif, puis analysent les dépenses associées aux projets de R&D. Ensuite, ils procèdent au chiffrage du CIR en collectant tous les documents administratifs et financiers nécessaires à sa réalisation. Une fois le calcul du CIR effectué, le chiffrage est transmis et pourra être déclaré auprès de l'administration fiscale. - 3ème étape : Suivi des dossiers et accompagnement

Une fois la déclaration effectuée, les consultants préparent les documents justificatifs pour anticiper toute demande formulée par l'administration. Ils vous accompagnent tout au long du process jusqu'à la réception du Crédit d'Impôt Recherche.

Comment est calculé le CIR ?

Le montant du Crédit d'Impôt Recherche se calcule chaque année sur l'année civile précédente qui peut être indépendante de votre date de clôture d'exercice fiscale. Il s'évalue selon les travaux et dépenses éligibles de l'année précédente. Lors de la première année de déclaration, le taux du CIR est égal à 40% de vos dépenses éligibles. Pour la seconde déclaration, le taux passe à 35% du montant des dépenses éligibles.

Pour en savoir plus sur le Crédit Impôt Recherche

Plus d'informations sur le Crédit Impôt Innovation.

Notre implémentation en région

Notre cabinet de conseil, dont le siège social est basé à Issy-les-Moulineaux et également implanté en région (Aix-en-Provence, Nantes, Lille, Lyon, Toulouse et Strasbourg) a pour vocation de vous accompagner dans vos différents projets innovants. Après réalisation d'un pré-audit, nous serons en mesure de vous diriger vers l'aide publique la plus appropriée aux besoins et aux caractéristiques de votre entreprise (marché, taille, âge...). Un audit d'éligibilité permettra ensuite de vérifier que vous répondez bien aux exigences requises pour bénéficier de l'aide en question. Vous pourrez alors mettre en place vos projets en profitant d'une marge de manœuvre plus importante.

Pourquoi choisir Sogedev pour votre CIR ?

Depuis sa création en 2002, Sogedev vous accompagne pour vous aider à identifier, optimiser et sécuriser votre demande de Crédit d'Impôt Recherche (audit des projets et des dépenses éligibles, rédaction du dossier de justification conformément aux critères de sélection prévus par la règlementation, accompagnement en cas de contrôle fiscal pour la justification scientifique des travaux réalisés,...).

Vous souhaitez être contacté par Sogedev pour savoir si vous êtes éligible au Crédit d'Impôt Recherche ?

Contactez-nous au :01 55 95 80 08 DOCUMENTATION DIAGNOSTIC